Gespannte Ruhe vor der Entscheidung der Fed

Die neue Handelswoche dürfte verhalten beginnen. Am Mittwochabend verkündet die US-Notenbank Fed ihre Entscheidung über die zukünftige Geldpolitik.

Unsicherheit über Zinssenkung durch die Fed

Die Marktteilnehmer verweisen darauf, dass sich mehrere Notenbanker skeptisch über eine weitere Lockerung der Geldpolitik geäußert haben. Aus meiner Sicht spricht dennoch viel dafür, dass die Fed die Zinsen erneut senkt. Ein Blick auf die Daten der letzten Woche zeigt, dass die US-Wirtschaft in keinem guten Zustand ist. Sowohl in der Industrie als auch im Service-Sektor signalisierten die Einkaufsmanagerindizes eine schlechte Stimmung unter den Unternehmern.

Auffällig ist dabei die geringe Bereitschaft, neue Mitarbeiter einzustellen. Die Schwäche auf dem Arbeitsmarkt zeigte sich auch in den ADP-Arbeitsmarktdaten. Die Non-Farm-Pay-Rolls wurden hingegen verschoben und sollen erst in der kommenden Woche erscheinen. Offenbar werden Daten für den November anders erhoben, was möglicherweise die Vergleichbarkeit der Daten beeinträchtigen wird. Nach meinen Informationen sollen die Daten für den Oktober und November zusammengefasst und am 16. Dezember veröffentlicht werden. Als Grund für diese ungewöhnliche Maßnahme wird der Shutdown im Oktober/November genannt.

Inflation bleibt hoch

Die Kernrate der Inflation für die privaten Kernausgaben stieg zuletzt um 2,8 Prozent im Vergleich zum Vorjahr. Dies war etwas niedriger als im Vormonat und könnte die Währungshüter in der Fed bestärken, ihren Fokus mehr auf den Arbeitsmarkt zu legen. Allerdings sind die Prognosen für die Teuerung in den USA nicht besonders erfreulich. Laut LBBW dürfte sie im kommenden Jahr sogar weiter steigen.

Ein Grund sei, dass viele Unternehmen die Zölle bisher nicht vollständig an die Endverbraucher weitergeben. Die Ökonomen glauben, dass diese dämpfende Wirkung nicht ewig halten wird. Man darf also damit rechnen, dass die US-Notenbank die Zinsen im kommenden Jahr nicht im bisherigen Tempo senken wird. Ich glaube, dass es am 10. Dezember eine erneute Anpassung geben wird und US-Präsident Donald Trump einigermaßen zufrieden in die Weihnachtsferien gehen kann.

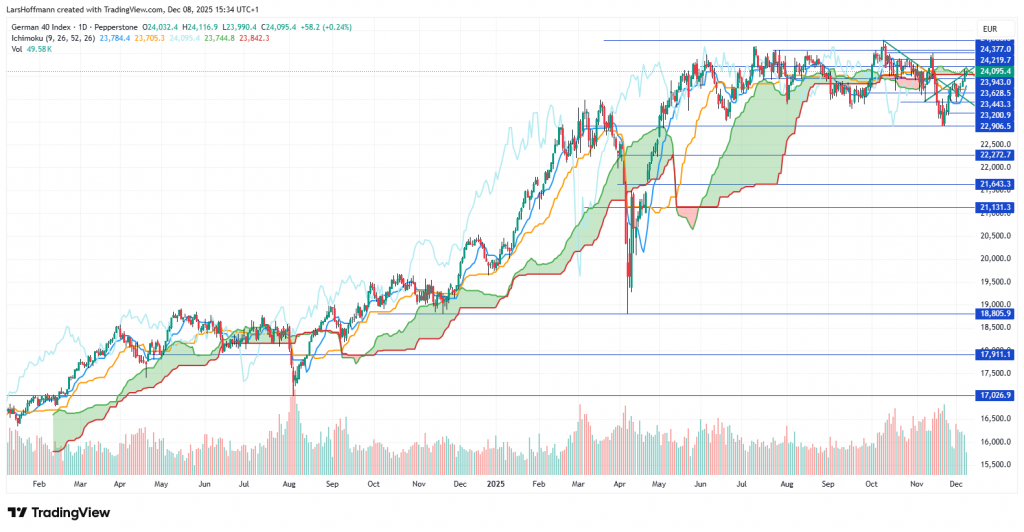

Zaghafte Weihnachtsrallye im DAX

Der DAX hat schon stärkere Gewinne zum Jahresende verzeichnet als 2025. Viele Gründe liegen in Europa, speziell in Deutschland. Zwar hat die Bundesregierung erste Reformen eingeleitet, diese sind jedoch eher kosmetischer Natur. Viele wichtige Fragen bleiben ungelöst, etwa die Reform der Rentenversicherung. Das gerade beschlossene Paket wird keine Entlastung bringen. Der Abbau der Bürokratie geht den Unternehmen nicht weit genug. In der Energiepolitik gibt es aktuell mehr Fragen als Antworten und die Bundesregierung hat wenig Spielraum im Haushalt, um ein großes Investitionsprogramm zu starten.

Der DAX lässt sich von der Wall Street stützen und präsentiert sich trotzdem zaghaft optimistisch. Der Ichimoku ist im Stundenchart bullish, wobei, Tenkan (blau) und Kijun (orange) jedoch seitwärts zeigen. Dynamik ist also Fehlanzeige. Bei 24.220 Punkten liegt der nächste Widerstand. Supports sehe ich bei 23.625/440.

Im Dailychart kreuzte der Tenkan den Kijun nach oben, was auf eine etwas freundlichere Stimmung am Markt hindeutet. Ein Sprung über die 24.220 würde hier einen Bruch der Wolke und damit ein bullishes Szenario signalisieren.

Wichtiger Hinweis: Indikatoren wie der Ichimoku können einen wichtigen Hinweis auf die Stimmung bei den Anlegern geben. Verschiedene Einflüsse können jedoch zu überraschenden Richtungsänderungen im Kursverlauf führen. Meine Börsenberichte sind deshalb nur zur Information gedacht und stellen keine Handelsempfehlung dar.

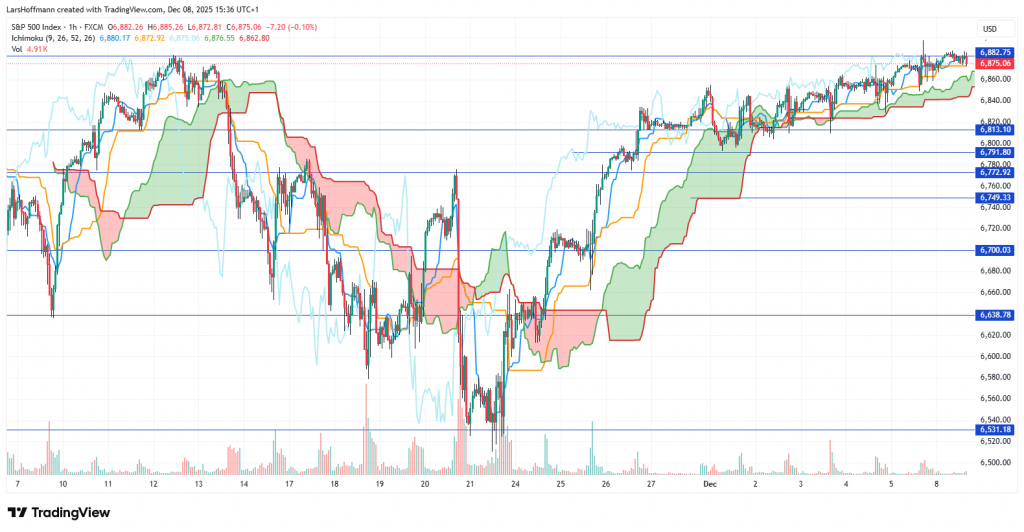

Kursfeuerwerk nach der Entscheidung der Fed?

Der S&P 500 handelt weiterhin nicht weit von seinem Allzeithoch entfernt. In den vergangenen Wochen sahen wir jedoch nur leichte Gewinne an der Wall Street. Ob eine Zinssenkung durch die Fed zu einem Kursfeuerwerk führt, ist nicht sicher. Am Freitagabend hatten 90 Prozent aller Anleger dieses Ereignis schon eingepreist. Ein Ausbleiben der geldpolitischen Lockerung hätte also zumindest kurzfristig mehr Potenzial. Wie schon erwähnt gehöre ich aktuell zur Mehrheitsfraktion. Verzichtet die Fed auf eine Zinssenkung, dürfte dies zu einer deutlichen Korrektur im S&P 500 führen.

Der Index gibt aktuell leicht nach und fiel unter den Tenkan. Sollte es zu einem Bruch des Kijun (6.872 Punkte) kommen, hätten wir eher ein neutrales Szenario. Der wichtigste Support ist aus meiner Sicht die 6.792-Punkte-Marke. Der Ichimoku signalisiert bei knapp 6.750 Punkten eine wichtige Unterstützung.

EUR/USD unentschlossen

Die wahrscheinliche Zinssenkung durch die Fed dürfte im EUR/USD eingepreist sein. Zu sehen ist dies in der Aufwärtsbewegung zwischen dem 25. November und dem 4. Dezember. Seither schiebt das Währungspaar seitwärts, wobei leichte Verluste vorherrschen. Angesichts der schwachen Aussichten für die Eurozone kommt diese Entwicklung nicht überraschend. Nicht nur Deutschland leidet unter strukturellen Problemen, auch Frankreich fällt als Wachstumsmotor weitgehend aus. Ob Bulgarien die Eurozone stärkt, darf wohl bezweifelt werden. Das Land ist ab 1. Januar das 21. Land im erlauchten Club.

EUR/USD findet bei 1,1680 ersten Widerstand. Unterstützung ist bei 1,1620/00 und 1,1550 zu erwarten.

Blick auf die Daten der vergangenen Woche

Für die Fed dürften die ADP-Arbeitsmarktdaten interessant gewesen sein. Im Privatsektor gingen im November 32.000 Stellen verloren. Diese Zahl dürfte die Wahrscheinlichkeit einer Zinssenkung am Mittwoch weiter erhöhen. Zudem stagnierten im September trotz der Zölle die Import- und Exportpreise. Der PCE-Kernrate-Preisindex lag im September wie erwartet bei 0,2 Prozent. Im Vergleich zum Vorjahr ging die Teuerung von 2,9 auf 2,8 Prozent zurück. Für eine Zinssenkung durch die Fed sprechen auch die Inflationserwartungen der Uni Michigan, die niedriger als im Vormonat ausfielen. Die von der Universität ebenfalls ermittelte Konsumstimmung verbessert sich im Dezember. Weniger gut fällt die BIP-Schätzung der Atlanta-Fed aus. Sie sinkt im vierten Quartal nach vorläufigen Zahlen von 3,8 auf 3,5 Prozent.

In den USA zeigten die Einkaufsmanagerindizes eine betrübliche Stimmung. Das verarbeitende Gewerbe beklagte einen Auftragsrückgang. Noch schwieriger sieht es jedoch auf dem Arbeitsmarkt aus, denn die Beschäftigungskomponente fiel von 46 auf 44 Punkte. Angesichts der Tatsache, dass Wachstum erst über 50 Zahlern signalisiert wird, dürfte die Fed eher besorgt auf das Zahlenwerk schauen. Der Gesamtwert liegt für das verarbeitende Gewerbe bei 48,2 Punkten und damit etwas niedriger als im Vormonat (48,7).

Der ISM-Dienstleistungsindex legte überraschend um 0,2 auf 52,6 Punkte zu. Auch die Beschäftigungskomponente präsentiert sich etwas besser, bleibt jedoch mit 48,9 Punkten unter der Wachstumsschwelle von 50 Zählern. Deutlich weniger optimistisch sind die Servicebetriebe beim Blick in die Auftragsbücher. In diesem Bereich sank der Wert von 56,2 auf 52,9 Punkte.

Inflation in der Eurozone leicht über dem Zielwert der EZB

Die Teuerung in der Eurozone zog im November leicht an. Der Verbraucherpreisindex stieg im Vergleich zum Vorjahr um 2,2 Prozent. Die Kernrate legte sogar um 2,4 Prozent zu. Mit einer Inflation von 4,1 Prozent gehört übrigens Österreich zu den Top 3 der Länder in der Eurozone, die über die größte Teuerung klagen.

Nachdem das verarbeitende Gewerbe in Deutschland und der Eurozone am Montag enttäuschte, konnte der Einkaufsmanagerindex für den Dienstleistungssektor mit 53,1 und 53,6 Punkten überzeugen. Dadurch lagen letztlich auch die Gesamtindizes deutlich über der Wachstumsmarke 50. Ist dies eine gute Nachricht? Eher nicht, denn der Dienstleistungssektor reagiert meist verzögert auf die Schwäche in der Industrie.

Deutlich gestiegen ist der Einkaufsmanagerindex für das deutsche Bauwesen. 45,2 Punkte (nach 42,8) sind jedoch noch ein ordentliches Stück vom Wachstum entfernt. Die Bauwirtschaft schrumpft immerhin weniger stark. Auch die Industrie liefert gute Daten. Die Auftragseingänge legten im Oktober um 1,5 Prozent zu. Die Produktion stieg sogar um 1,8 Prozent.

In der Eurozone legte die Beschäftigung deutlich zu. Deutschland hatte an dieser Entwicklung leider keinen Anteil.

Frankreichs Wirtschaft trotzt dem Chaos in der Politik

Trotz der Wirren in Frankreichs Politik zeigt sich die Wirtschaft relativ robust. Die Industrieproduktion legte im Oktober überraschend um 0,2 Prozent zu (erwartet –0,1 %). Die Exporte schrumpfen trotz Trump-Zöllen nur um 0,3 auf 52,7 Milliarden Euro. Das Außenhandelsdefizit halbierte sich fast.

Überraschend stark präsentierte sich der procure.ch-Einkaufsmanagerindex in der Schweiz. 49,7 Punkte signalisieren zwar kein Wachstum, aber eine steigende Tendenz im Vergleich zum Vormonat (48,2 Zähler).

Einbruch in der Baubranche in Australien

Sehr schwach fielen die Baugenehmigungen in Down Under aus. Sie schrumpfen im Oktober um 6,4 und im Vergleich zum Vorjahr um 1,8 Prozent. Analysten hatten für die letzten 12 Monate ein deutliches Wachstum erwartet. Vergleichsweise robust zeigt sich das BIP, das jedoch im dritten Quartal mit einem Plus von 0,4 Prozent unter den Erwartungen blieb. Trotzdem: Mit einem Wachstum von zwei Prozent im Vergleich zum Vorjahr steht das Land auf der Südhalbkugel besser als viele andere Demokratien westlicher Prägung da.

Der japanische Leitindex stieg im Oktober auf den höchsten Stand seit Juni 2024. Die Frühindikatoren signalisieren, dass die Wirtschaft im Land der aufgehenden Sonne möglicherweise das Tal der aktuellen Krise durchschritten hat. Ernüchternd waren dagegen die Zahlen von heute. Das japanische BIP sank im dritten Quartal um 0,6 Prozent. Gleichzeitig stiegen die Einkommen der Beschäftigten stärker als erwartet. Dies dürfte in Bezug auf die Inflation eine schlechte Nachricht sein. Die Bank of Japan dürfte wohl bald die Zinsen anheben müssen.

Chinas Außenhandel präsentierte sich im November robust. Das Land steigerte seine Exporte um 5,9 Prozent. Die Einfuhren legten mit 1,9 Prozent überraschend weniger zu.

Überraschend robust zeigte sich im November der kanadische Arbeitsmarkt. Die Arbeitslosenquote sank von 6,9 auf 6,5 Prozent.

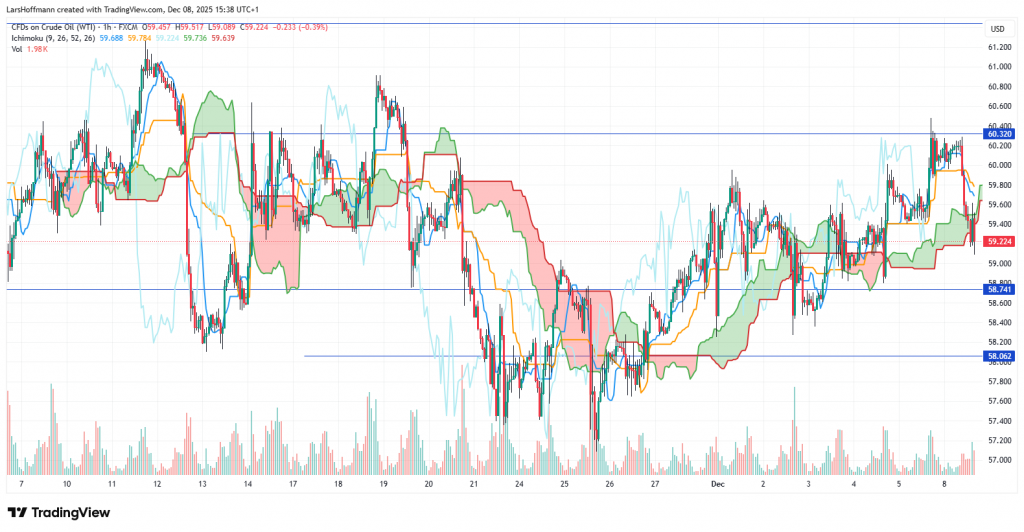

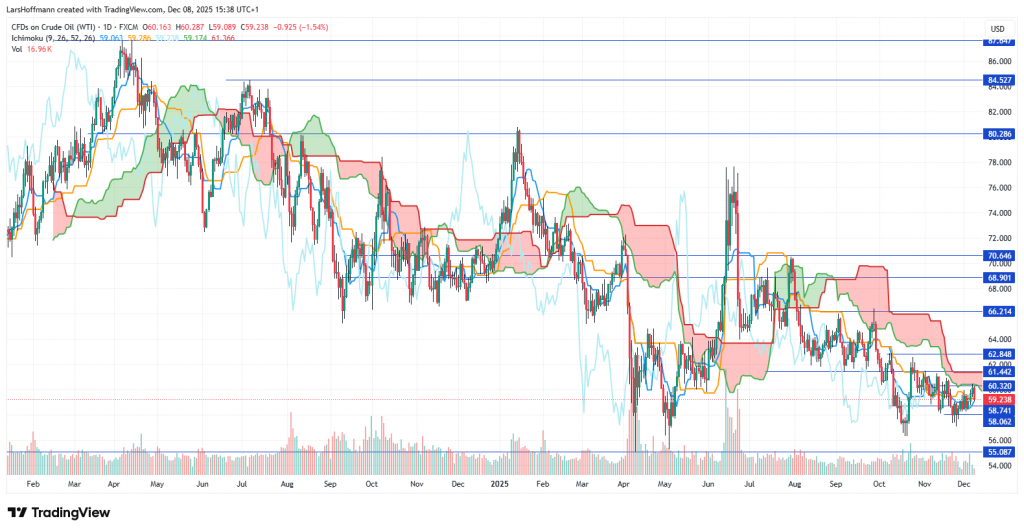

Ölpreis unter 60 Dollar

Der Preis der Rohöl-Sorte WTI stieg in der vergangenen Woche kurz über 60 US-Dollar, konnte den Widerstand bei 60,30 jedoch nicht überwinden. Auf der Unterseite sind bei 58,70 und 58,00 am ehesten Unterstützungen zu erkennen. Kurzfristig sieht der Ichimoku eher bearish aus.

Der Dailychart zeigt, dass erst über 61,50 US-Dollar eine bullishe Trendumkehr erfolgen könnte.

Die Edelmetalle schieben seitwärts. Gold findet bei 4.173/39 Unterstützungen.

Bitcoin fand zuletzt zweimal bei 87.900 einen Support.

Der Dailychart zeigt jedoch, dass die Kryptowährung weiterhin bearish zu bewerten ist. Ein erneuter Sturz auf 74.500 ist nicht auszuschließen. Wahrscheinlich erst über 106.000 US-Dollar könnten die Bullen auf neue Rekorde hoffen.

Ausblick

Am Abend werden die USA einige Anleihen versteigern. Für 17 Uhr sind Auktionen für kurzfristige Wertpapiere, für 19.30 Uhr für eine T-Note mit dreijähriger Laufzeit vorgesehen.

Dienstag

Im Fokus steht heute die Handelsbilanz Deutschlands. Bei der Zinsentscheidung der Reserve Bank of Australia wird keine Änderung erwartet.

01:30 Unternehmens- und Konsumentenvertrauen in Australien04:30 Zinsentscheidung der Reserve Bank of Australia

05:30 Statement der RBA

08:00 Handelsbilanz Deutschland

09:00 Rede von Bundesbankpräsident Joachim Nagel

15:15 Reden der BoE-Mitglieder Dhingra und Ramsden

16:00 JOLTS-Stellenreport USA

Mittwoch

Neben der Fed legt auch die Bank of Canada den Leitzins fest. Während die Analysten in den USA mit einer Zinssenkung um 25 Basispunkte rechnen, dürfte die Geldpolitik in Kanada unverändert bleiben.

02:30 Verbraucher- und Erzeugerpreisindex China11:55 Rede von EZB-Präsidentin Christine Lagarde

14:30 Lohnentwicklung, Realeinkommen USA

15:45 Zinsentscheidung Bank of Canada

16:30 Rohöl-Lagerbestände

20:00 Zinsentscheidung und Zinsprognosen der Fed

Donnerstag

Die Anleger schauen heute wahrscheinlich gespannt auf die Handelsbilanz der USA. Die Schweizer Nationalbank wird wohl ihren Leitzins unverändert bei null Prozent halten.

01:30 Arbeitsmarktdaten Australien09:30 Zinsentscheidung Schweiz

10:00 Pressekonferenz der Schweizer Nationalebank

13:00 Monatsbericht der OPEC

14:30 Anträge auf Arbeitslosenhilfe USA

14:30 US-Handelsbilanz

14:30 Handelsbilanz Kanada

18:00 Versteigerung von US-Anleihen mit 30-jähriger Laufzeit

Freitag

Die meiste Spannung verspricht ein Blick auf die britische Wirtschaft zu werden.

05:30 Industrieproduktion Japan08:00 Verbraucherpreisindex Deutschland (endgültig)

08:00 BIP, Industrieproduktion, Handelsbilanz Großbritannien

Sonntag

22:30 Einkaufsmanagerindex Dienstleistungen Neuseeland

Montag

Die neue Woche beginnt mit einer Flut von Wirtschaftsdaten aus China.

00:50 Tankan-Indizes Japan02:30 Industrieproduktion, Investitionen, Einzelhandelsumsätze, Arbeitslosenquote China

11:00 Industrieproduktion Eurozone

14:30 Verbraucherpreisindex Kanada

Journalismus und Reisen – meine Passion In der Schulzeit begann ich, Gedichte zu verfassen. Später interessierte mich der Journalismus, der mich zu einem regionalen Radiosender führte. Hier lernte ich, kurze, prägnante Sätze zu bilden. Die längste Zeit meines Lebens habe ich mich mit dem Tourismus beschäftigt. Reisekaufleute sehen nicht nur viel von der Welt. Das Gesehene muss in einen zum Reisen motivierenden Text gegossen werden. Nach der letztendlich erfolglosen Beteiligung an der Entwicklung eines Reiseportals bin ich seit 2019 freiberuflicher Autor.

Kommentar abschicken